Превью заседания ФРС: как отреагирует доллар на третье подряд снижение ставки?

С каждым новым понижением ставки ФРС становится все сложнее сохранять невозмутимый вид, комментируя решение как “mid-cycle adjustment”. Признаков того, что экономика находится в «середине цикла» становится все меньше и даже наоборот поначалу изолированная слабость некоторых аспектов активности (например производства) переходит в повсеместную.

Наиболее тревожной оказалась динамика занятости с резким ухудшением соответствующего компонента в индексах PMI в производственном/непроизводственном секторе. Если занятость на производстве мало кого интересовала, то субиндекс занятости в PMI в сфере услуг (где заняты 80% населения) не на шутку взволновал рынок. Именно после релиза этой порции статистики шансы на сокращение ставки, согласно фьючерсам, взлетели в два раза, почти до 100%:

Поэтому на октябрьском заседании, где ставку, вне всякого сомнения, придется снижать третий раз подряд, Пауэллу нужно будет проявить недюжинную способность выглядеть оптимистичным и объяснить как такая политика вообще может сочетаться с оптимизмом. Иначе их беспечность, прежде всего фондовых активов, окажется под угрозой даже несмотря на обещания смягчения кредитных условий.

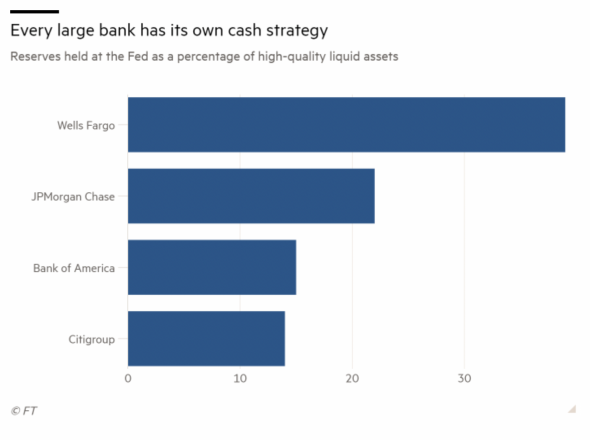

Дефицит ликвидности на рынке краткосрочного финансирования с середины сентября и интенсивные вливания денег через РЕПО говорит скорее о специфическом особенности кризиса – росту недоверия. Ранее в одной из статей я рассказывал, что крупные банки из топ-4 «сидят» на резервах, однако предпочитают не одалживать средства, а иметь хоть и меньший, но надежный процент на резервы который платит ФРС на резервы. Лишь частично такая политика объясняется нормами соотношения ликвидности к активам, к HQLA и т.д. и чтобы избежать паники официальные лица списывают происходящее на издержки регулирования:

Усилия ФРС по наполнению рынка ликвидностью через РЕПО осложняются тем, что при ожиданиях снижения ставок (удорожания облигаций), инвесторы могут неохотно расставаться с бондами за счет хороших перспектив доходности. Поэтому, поначалу считавшись экстренными мерами, РЕПО «вошли в норму» и Пауэллу на заседании придется объяснять, что же имелось в виду под «органическим ростом баланса», если это не будет «откровенное» QE, РЕПО и т.д. С практической точки зрения это один из ключевых моментов заседания, на который стоит обратить внимание. И баланс рисков для доллара здесь смещен вниз.

Позитивные ожидания отчета связаны с относительным затишьем на фронте торговой войны с Китаем в октябре и понижением риска «беспорядочного» Брексит. Стороны приблизились к подписанию первой фазы соглашения, которая обяжет Китай увеличить закупки сельхозпродукции, а США взамен отложить введение запланированных тарифов в декабре. Риски выхода Британии из ЕС без сделки снизились благодаря достижению соглашения между лидером консерваторов Борисом Джонсоном и ЕС.

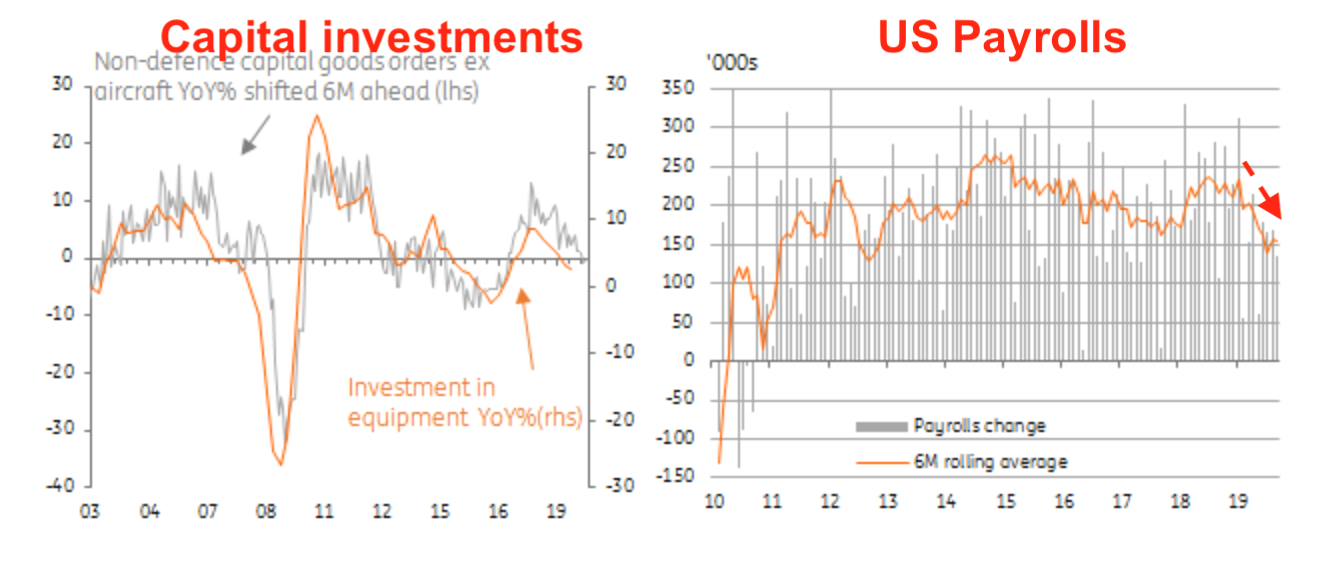

Один из ключевых потребительских рынков США – недвижимость – пока находится в относительно безопасном положении учитывая низкие ипотечные ставки и безработицу. Однако прогноз занятости и инвестиций становится все более негативным рассматривая шестимесячный скользящее среднее:

Резюмируя: я склоняюсь к тому, что ФРС наконец откажется классифицировать снижение ставки как «корректировку в середине цикла» и акцентирует внимание на признаках замедления экономической активности и выразит готовность действовать как необходимо (“act as appropriate”). Ожидания «нового QE, но с другим названием» также вероятно выльются к сигналу продавать доллар после соответствующих комментариев.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.