Азиатские ЦБ указали направление доллару

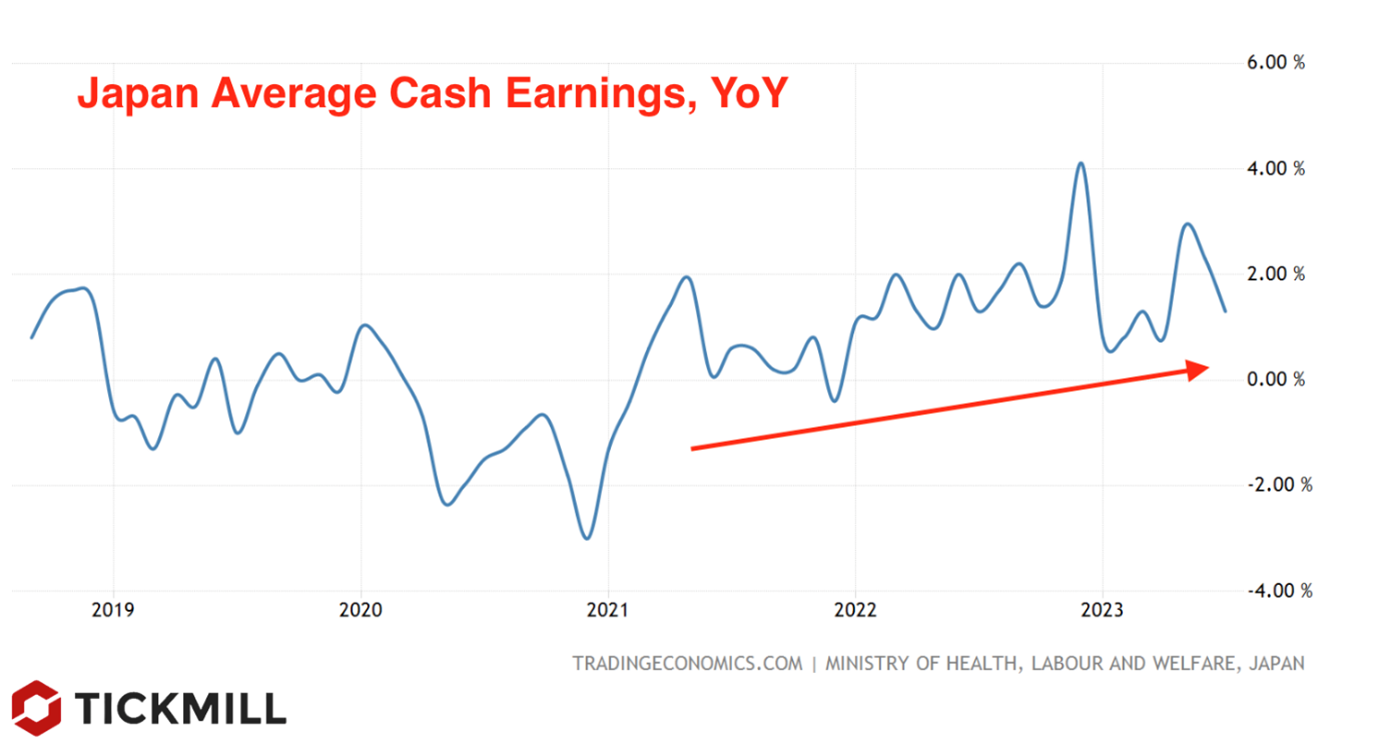

Понедельник начался с ослабления доллара благодаря двум мощным сигналам со стороны центральных банков в Азии – Китая и Японии. Глава Японского ЦБ Уеда заявил, что накапливаются предпосылки для того, что сменить курс монетарной политики со смягчения на ужесточение, в частности быстро и устойчиво растет заработная плата, что в среде макроэкономистов ЦБ обычно рассматривается как один из основных драйверов инфляции, отличающийся резистентностью к действиям ЦБ. Поэтому существует консенсус, что это нельзя оставлять без реакции. Вот так выглядит динамика заработной платы в Японии за последние пять лет:

Как видно рост начался еще с начала 2021, но годы дефляции вынуждали ЦБ «перепроверить несколько раз», что это не временное явление, и, по всей видимости настало время послать уверенный сигнал рынкам. Со стороны, конечно же, это выглядело как попытка поддержать значительно подешевевшую иену, что в принципе сработало: на момент написания статьи USDJPY упал почти на 1%. Разворот, кстати говоря, произошел в аккурат вблизи верхней границы восходящего канала, что как бы намекают, что в дело включились и участники рынка, полагающиеся на технический анализ:

В свою очередь, рынок японских казначейских облигаций также с оптимизмом отреагировал на речь чиновника: доходность JGB на ожиданиях подскочила до 0.7%, несмотря на то, что ЦБ фактически контролирует рынок облигаций, удерживая долгосрочную ставку ниже 0.5%.

Вторым сигналом стали достаточно агрессивные меры китайского ЦБ по поддержке юаня. В понедельник USDCNY резко снизился, с 7.34 до 7.29, после того как ЦБ резко опустил референсный курс, таким образом неявно рекомендуя банкам увеличить продажи доллара. Кроме того, PBOC предостерег от спекулятивных сделок и призвал участников рынка поддерживать стабильность.

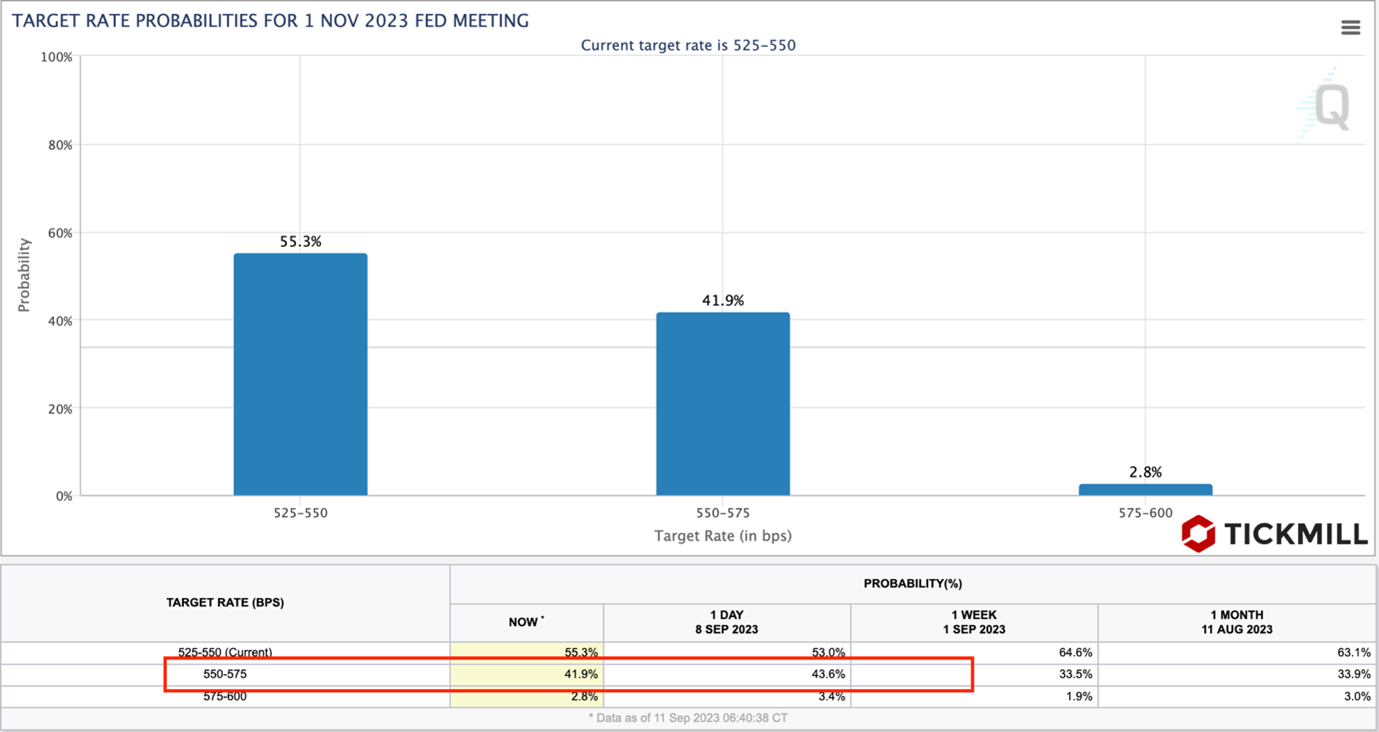

Отступление доллара по всем фронтам в понедельник было явно вызвано действиями новостями из Азии, но судьба медвежьей тенденции доллара на этой неделе будет зависеть от его реакции на собственные факторы, связанные с макроэкономикой США. Опосредованы они, конечно же, через рыночные ожидания по политике ФРС, которые могут быть существенно пересмотрены на этой неделе, так как в среду запланирован выход индекса потребительских цен за август. Ожидается, что ИПЦ покажет ускорение общей месячной инфляции в августе до 0.6%, а базовая инфляция не изменится по сравнению с предыдущим месяцем и составит 0.2%. Чиновники ФРС в последних своих ремарках, хотели явно показать, что данные инфляции за август могут сдвинуть чашу весов как в сторону ужесточения в ноябре, так и в пользу отказа от повышения ставки и объявления неопределенной паузы (что скорей всего будет трактоваться рынком как завершение ужесточения). Если базовая инфляция будет ниже прогнозов, кейс с разворотом доллара получит в свою пользу мощное подтверждение.

Также на этой неделе мы увидим результаты опроса NFIB, данные о промышленном производстве в США, розничные продажи и индекс производственных цен в четверг и индекс потребительских настроений от У. Мичиган в пятницу.

На этой неделе у ФРС «период молчания», так как на следующей неделе запланировано заседание FOMC, но последние сигналы ясно указывают на паузу в сентябре. Рынок, конечно же, будет отыгрывать именно ноябрьское решение. Шансы повышения довольно высокие – 42%, как видно, пространство для сдвига в рыночных ожиданиях огромное:

Понравилась моя статья и пользуетесь приложением Telegram?

Если Вы ответили на оба вопроса "Да!", тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.